Logiciel de consolidation financière en temps réel pour une clôture plus rapide

Consolidez les données en temps réel pour raccourcir les cycles de clôture, libérer du temps pour l’analyse et limiter les erreurs

Connectez les données de tous les processus financiers clés dans un même outil pour une clôture plus rapide

Dites adieu aux processus de clôture mensuelle chronophages qui requièrent une pléthore de ressources et vous font dépendre d’Excel, basés sur des données non fiables, et qui ne vous laissent pas assez de temps pour analyser vos données.

Clôturez de manière proactive vos livres comptables grâce aux consolidations automatiques en temps réel

Plus besoin d’attendre pendant des heures que vos cubes finissent de vérifier les calculs, ce qui ralentit considérablement votre processus de clôture.

Donnez de véritables moyens au service financier avec des outils spécifiquement conçus pour accélérer et rendre votre processus de clôture plus agile

Vous n’aurez plus à dépendre du service informatique et à attendre des jours pour faire le moindre changement au moment d'ajouter un nouveau compte, une nouvelle entité juridique ou une automatisation associée.

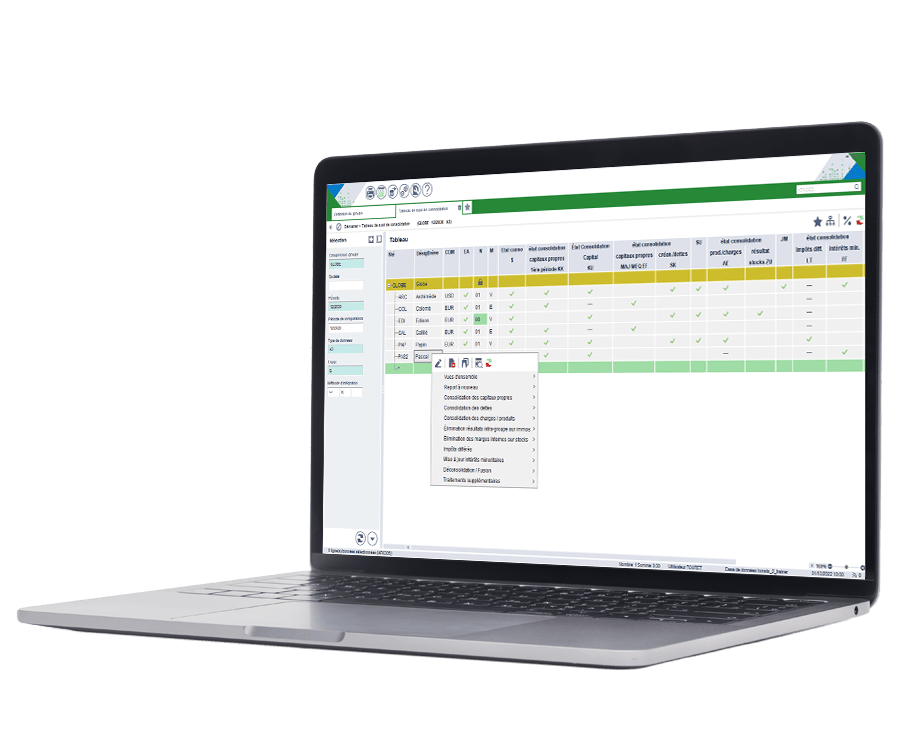

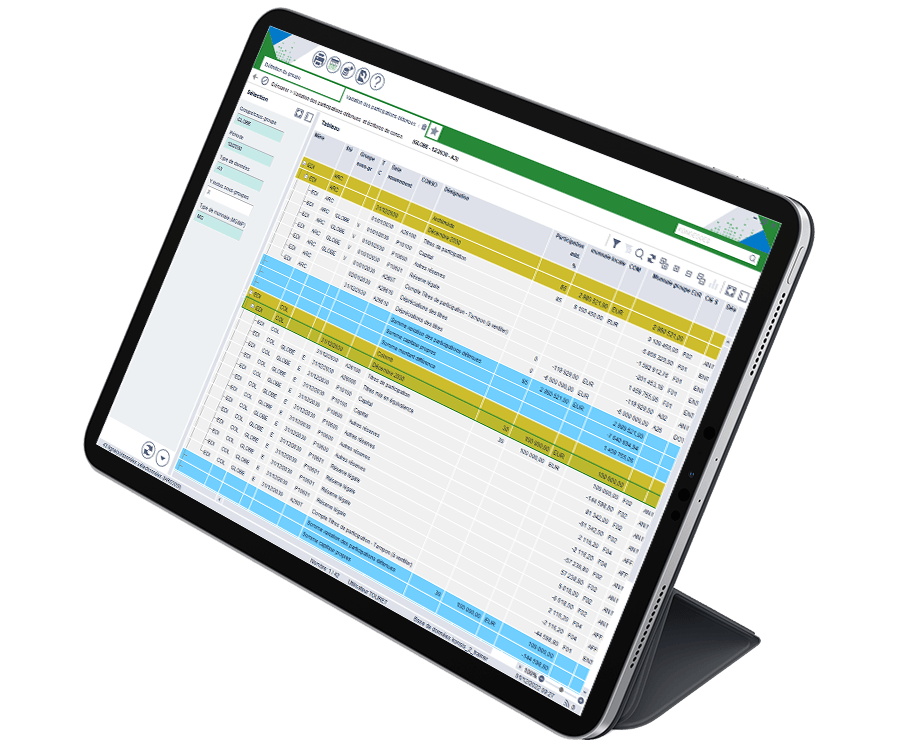

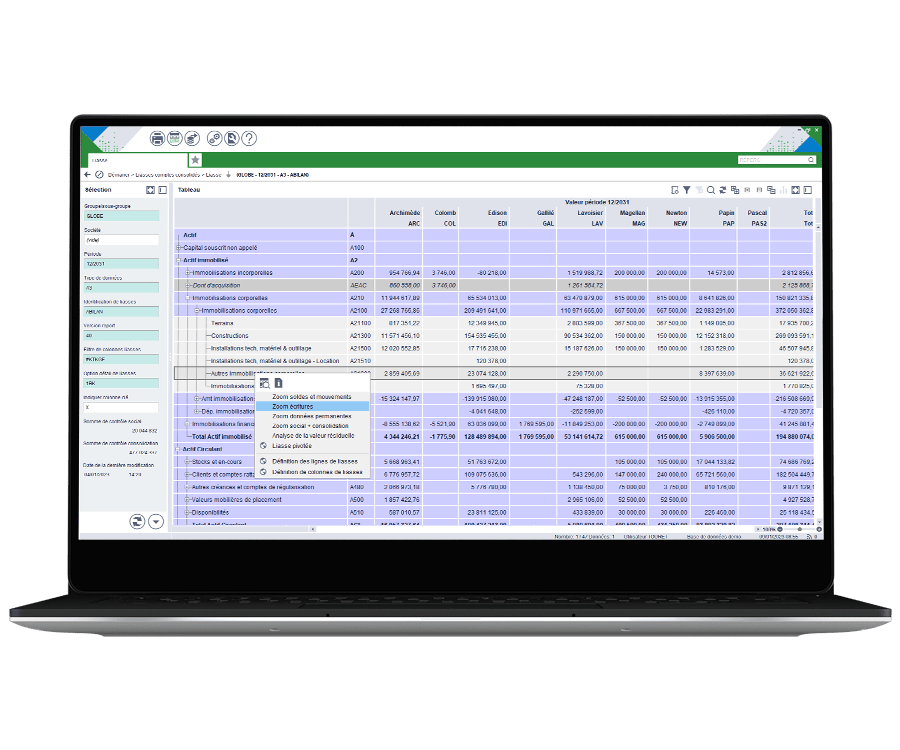

Des consolidations instantanées et intelligentes

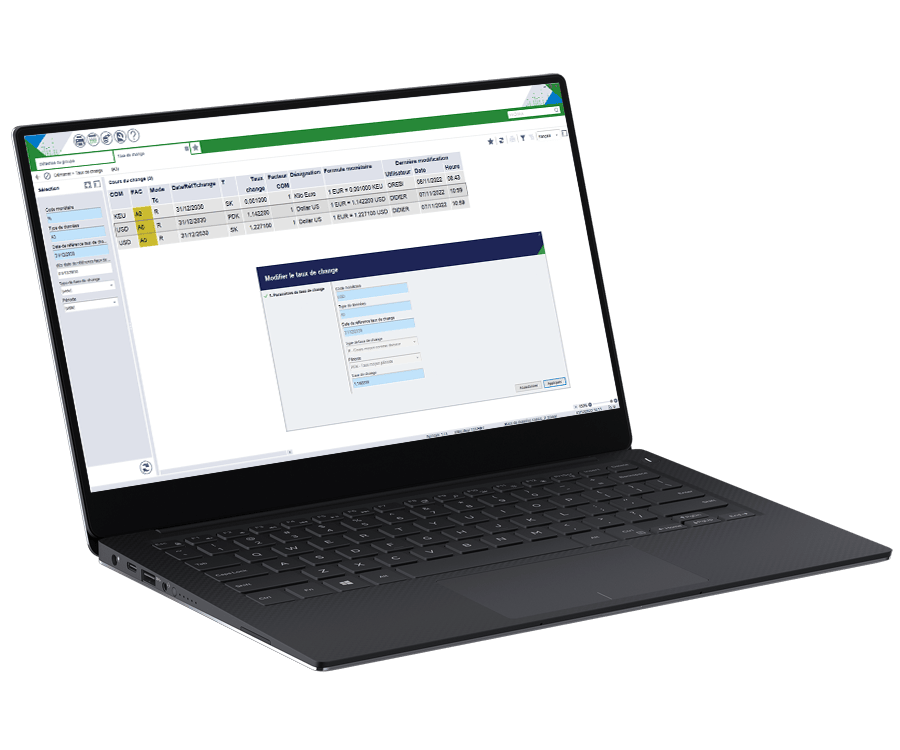

Automatisez les tâches de consolidation standard et manuelles. Vous aurez ainsi plus de temps pour vous concentrer sur la création de valeur ajoutée et vous éliminerez les erreurs d’intégrité des données, qui sont fréquentes avec les activités manuelles. Sachez que vos données sont toujours à jour : grâce aux consolidations en temps réel, les modifications sont automatiquement répercutées (par exemple, mise à jour des calculs de devises étrangères) sans avoir besoin d’effectuer une actualisation lente et fastidieuse à plusieurs étapes. Profitez d’une productivité plus élevée des collaborateurs en éliminant l’attente nécessaire au traitement des données ou les périodes de maintenance.

Des bénéfices en quelques semaines, sans aucune personnalisation requise

Soyez opérationnel rapidement grâce aux fonctionnalités prêtes à l’emploi, basées sur le règlement ANC 2020-02 (normes françaises), les IFRS (normes internationales d’information financière) et les bonnes pratiques du secteur. Ne vous limitez pas aux kits de démarrage que les autres outils de consolidation financière vous proposent et dont la mise en œuvre nécessite une personnalisation fastidieuse et onéreuse. Au lieu de cela, notre contenu standard vous offre tout ce dont vous avez besoin : reports hiérarchisés, devises, éliminations interentreprises et fonctionnalités avancées pour soutenir les acquisitions et les cessions, les activités abandonnées, la réorganisation des entités, et bien plus encore.

Détenue et gérée par les personnes qui connaissent le mieux votre entreprise

Prenez le contrôle des processus de clôture et de consolidation grâce à une solution logicielle conçue pour être détenue et gérée par votre équipe financière, sans impliquer le service informatique ou des consultants extérieurs. Profitez d’une mise en œuvre rapide à l’aide du contenu standard facile à configurer pour répondre aux exigences spécifiques de votre activité. Réduisez les coûts de maintenance, de formation et d’assistance aux utilisateurs grâce à un système dont l’usage et la gestion sont intuitifs.

Améliorez la visibilité dans l’ensemble de vos processus financiers pour prendre des décisions plus éclairées

Raccourcissez les processus de votre entreprise, améliorez la visibilité sur les données et la précision de ces dernières en intégrant dans un outil unique les données issues d’autres processus financiers, et notamment ceux de planification, de provisionnement fiscal et de prix de cession. Donnez du contexte à vos données pour aider l’analyse et faciliter le partage d’informations adéquates avec la direction.

Accélérer les transactions et raccourcir les cycles de planification grâce à un seul point de vérité

Augmentez la précision, réduisez les risques et encouragez une plus grande participation aux processus financiers en créant un seul point de vérité pour l’ensemble de votre organisation. Grâce à la possibilité d’intégrer directement vos données à partir des systèmes existants, vous pouvez réaliser une planification, une consolidation financière, une publication, un reporting et une analyse rapides et automatisés dans les entreprises du groupe. Assurez une vision cohérente des informations financières en intégrant les processus financiers pour réduire les silos de données et encourager la coopération entre les divisions.

S’intègre à

- Oracle E-Business Suite (EBS)

- Oracle EPM Cloud

- Oracle ERP Cloud

- Oracle Essbase

- Oracle Financial Consolidation and Close (FCCS)

- Oracle Fusion

- Oracle Hyperion Enterprise

- Oracle Hyperion Financial Management (HFM)

- Oracle Hyperion Planning

- Oracle PeopleSoft

- Oracle Planning and Budgeting Cloud Service (PBCS)

- Oracle Tax Reporting

- Dynamics 365 Business Central

- Dynamics 365 Finance and Supply Chain Management

- Dynamics AX

- Dynamics CRM

- Dynamics GP

- Dynamics NAV

- Dynamics NAV C5

- Dynamics SL

- SQL Server Analysis Services (SSAS)

- SAP BPC (HANA, MS or Netweaver)

- SAP Business ByDesign

- SAP Business One (B1)

- SAP Business Warehouse (BW)

- SAP ERP

- SAP ERP Central Component (ECC)

- SAP S/4HANA

- Deltek Ajera

- Deltek Maconomy

- Deltek VantagePoint

- Deltek Vision

- Deltek Vision Cloud

- Viewpoint Spectrum

- Viewpoint Vista

- MRI Commercial Management

- MRI Financials

- MRI Horizon

- MRI Horizon CRE

- MRI Qube Horizon

- MRI Residential Management

SYSPRO

- Epicor Avante

- Epicor BisTrack

- Epicor CMS

- Epicor Enterprise

- Epicor Epicor SLS

- Epicor iScala

- Epicor Kinetic

- Epicor LumberTrack

- Epicor Manage 2000

- Epicor Prophet 21

- Epicor Tropos

- Infor CloudSuite Financials

- Infor Distribution SX.e

- Infor Financials & Supply Management

- Infor Lawson

- Infor M3

- Infor System21

- Infor SyteLine

- Sage 100

- Sage 100 Contractor

- Sage 200

- Sage 300

- Sage 300 CRE (Timberline)

- Sage 500

- Sage 50cloud Accounting

- Sage AccPac

- Sage Adonix Tolas

- Sage Estimating

- Sage Intacct

- Sage MAS

- Sage X3

Other

- 24SevenOffice

- A+

- AARO

- AccountEdge

- Accounting CS

- Accountmate

- Acumatica

- Alere

- Anaplan

- Aptean

- Assist

- ASW

- Aurora (Sys21)

- Axion

- Axis

- BAAN

- Banner

- Blackbaud

- BlueLink

- Book Works

- BPCS

- Cayenta

- CCH

- CDK Global

- CedAr e-financials

- CGI Advantage

- Clarus

- CMiC

- CMS (Solarsoft)

- Coda

- Coins

- Colleague

- CPSI

- CSC CorpTax

- Custom

- CYMA

- DAC

- Data Warehouse

- Datatel

- DATEV

- Davisware Global Edge

- Davisware S2K

- Deacom

- DPN

- e5

- eCMS

- Eden (Tyler Tech)

- Emphasys

- Entrata

- Etail

- Expandable

- FAMIS

- Famous Software

- Fern

- FinancialForce

- FireStream

- FIS

- FiServ

- Flexi

- Fortnox

- Foundation

- Fourth Shift

- Friedman

- Full Circle

- GEMS

- Harris Data (AS/400)

- HCS

- HMS

- IBM Cognos TM1

- IBS

- IBS-DW

- In-House Developed

- Incode

- INFINIUM

- IQMS

- iSuite

- Jack Henry

- Jenzabar

- JobBOSS

- Jonas Construction

- M1

- Macola

- MACPAC

- Made2Manage

- MAM

- MAM Autopart

- Manman

- Mapics

- McLeod

- MEDITECH

- MFG Pro

- MicrosOpera

- MIP

- Mitchell Humphrey

- Movex

- MRI

- MSGovern

- Munis (Tyler Tech)

- New World Systems

- Onesite

- Onestream XF

- Open Systems

- PDI

- Penta

- Plexxis

- PowerOffice

- PRMS

- Pro Contractor

- ProLaw

- Q360

- QAD

- Quantum

- Qube Horizon

- QuickBooks Desktop Premier

- QuickBooks Desktop Pro

- Quickbooks Enterprise

- QuickBooks Online

- Quorum

- RealPage

- REST API

- Retalix

- Ross

- SmartStream

- Spokane

- Springbrook

- Standalone DB with ODBC/DSN connection

- Standalone IBM DB

- Standalone Oracle DB

- Standalone SQL DB

- SUN

- Sunguard

- SunSystems

- Sys21

- SyteLine

- TAM (Applied Systems)

- Thomson Reuters Tax

- Timberline

- TIMELINE

- Traverse

- TripleTex

- Unit4

- Unit4 Agresso

- Unit4 Business World

- Unit4 Coda

- USL Financials

- Vadim

- VAI-System 2000

- Vantage

- Vertex

- Visma

- Winshuttle

- Wolters Kluwer CCH Tagetik

- WorkDay

- Xero

- xLedger

- Xperia

- Yardi

- Yardi-SaaS

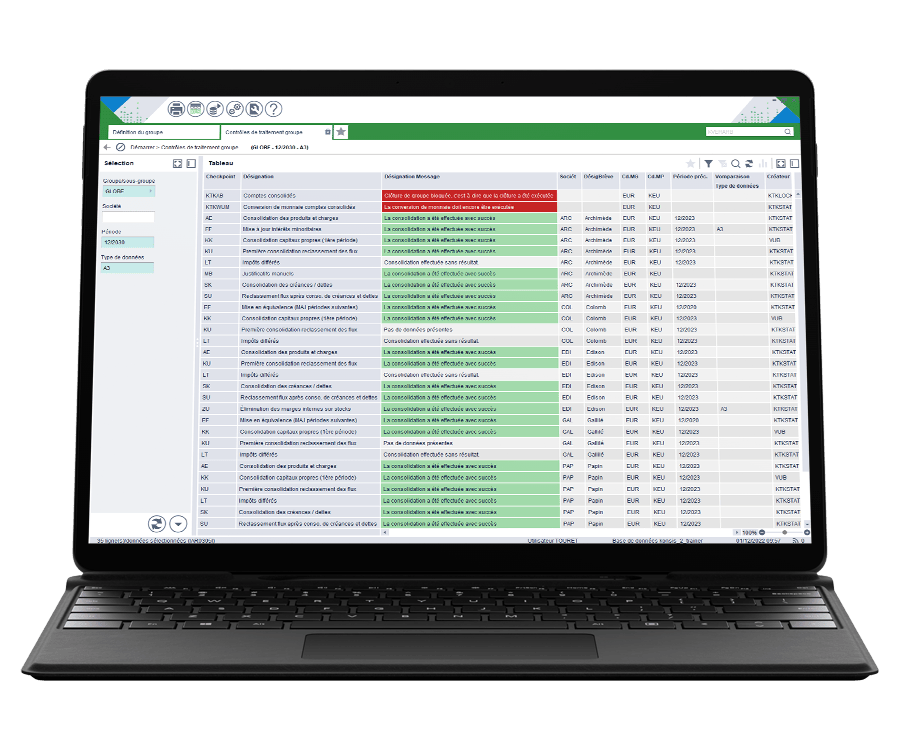

Réduisez vos délais de production et fiabilisez votre processus de consolidation

Gagnez du temps en simplifiant chaque étape de votre processus de consolidation : interface avec les outils comptables en amont, automatisation et contrôle de la collecte, passage des écritures de consolidation, génération de la plaquette et audit des opérations de consolidation.

Découvrez comment vous pouvez :

- Simplifier et automatiser vos tâches quotidiennes

- Fiabiliser votre processus de consolidation

- Publier et analyser vos comptes consolidés

- Responsabiliser vos différentes parties prenantes

Collaborez avec l’un des principaux fournisseurs de solutions de gestion de la performance

Notre collaboration avec insightsoftware est très efficace. Nous bénéficions des connaissances spécialisées approfondies de notre consultant insightsoftware.

Échanger avec un expert